中證鵬元資信評估股份有限公司成立于1993年,是中國最早成立的評級機構(gòu)之一,先后經(jīng)中國人民銀行、中國證監(jiān)會、國家發(fā)改委及香港證監(jiān)會認可,在境內(nèi)外從事信用評級業(yè)務(wù),并具備保險業(yè)市場評級業(yè)務(wù)資格。2019年7月,公司獲得銀行間債券市場A類信用評級業(yè)務(wù)資質(zhì),實現(xiàn)境內(nèi)市場全牌照經(jīng)營。 目前,中證鵬元的業(yè)務(wù)范圍涉及企業(yè)主體信用評級、公司債券評級、企業(yè)債券評級、金融機構(gòu)債券評級、非金融企業(yè)債務(wù)融資工具評級、結(jié)構(gòu)化產(chǎn)品評級、集合資金信托計劃評級、境外主體債券評級及公司治理評級等。 迄今為止,中證鵬元累計已完成40,000余家(次)主體信用評級,為全國逾4,000家企業(yè)開展債券信用評級和公司治理評級。經(jīng)中證鵬元評級的債券和結(jié)構(gòu)化產(chǎn)品融資總額近2萬億元。 中證鵬元具備嚴謹、科學(xué)的組織結(jié)構(gòu)和內(nèi)部控制及業(yè)務(wù)制度,有效實現(xiàn)了評級業(yè)務(wù)“全流程”合規(guī)管理。 中證鵬元擁有成熟、穩(wěn)定、充足的專業(yè)人才隊伍,技術(shù)人員占比超過50%,且95%以上具備碩士研究生以上學(xué)歷。 2016年12月,中證鵬元引入大股東中證信用增進股份有限公司,實現(xiàn)戰(zhàn)略升級。展望未來,中證鵬元將堅持國際化、市場化、專業(yè)化、規(guī)范化的發(fā)展道路,堅持“獨立、客觀、公正”的執(zhí)業(yè)原則,強化投資者服務(wù),規(guī)范管控流程,完善評級方法和技術(shù),提升評級質(zhì)量,更好地服務(wù)我國金融市場和實體經(jīng)濟的健康發(fā)展。微信公眾號:cspengyuan。

作者:政信三公子

來源:政信三公子(ID:whatever201812)

大家好,我是三公子。

最近路邊社傳顏色分級,大家畏懼隱形債務(wù)如虎。不乏有研究機構(gòu)把發(fā)債城投公司的負債計入到隱債里,然后得出一些嚇人的地方zf債務(wù)數(shù)據(jù)。

如果是這個邏輯,其實還可以更嚇人的。

對地方zf來說,大局為重,保經(jīng)濟也保民生,不但見不得城投破產(chǎn),也見不得國企破產(chǎn),甚至也見不得民企破產(chǎn)。手心手背都是肉,任何一家企業(yè)出事,損失的都是自己的稅源,傷害的都是本地的就業(yè)。

既然不管是城投還是國企還是民企,只要是出事的,地方zf就要救,這不就是地方zf

剛兌全區(qū)域企業(yè)債務(wù)的意思嘛?

那這個隱形債務(wù)可就牛皮了。

所以這套邏輯純屬扯淡。

毋庸置疑,隱形債務(wù)是存在的。怎么認定的,先不討論,就說認定后,怎么來看待。

地方zf就一定要剛兌全部的隱形債務(wù)嘛?

我覺得未必。

隱形債務(wù)一定要被化解掉,但卻并非全部是地方財政的支出責(zé)任。

換句話說,隱債的償還是有彈性的,財政的實際償還比例介于0%~100%之間。

壓力最小的情況下,財政資金一點也不承擔(dān)隱形債務(wù)的化解責(zé)任。而壓力最大的情況下,財政資金要負責(zé)100%隱形債務(wù)的化解。

那么問題來了:

財政在隱債中,究竟要承擔(dān)多少比例的支出責(zé)任?

李奇霖在《債務(wù)的邊界》里寫過:

2013年全國政府性債務(wù)審計結(jié)果提到,2007年以來,各年度全國政府負有擔(dān)保責(zé)任的債務(wù)和可能承擔(dān)一定救助責(zé)任的債務(wù),當年償還本金中由財政資金實際償還的比率最高分別為19.13%和14.64%。

這句話的意思是說:

2007-2013年間,財政資金償還隱債的規(guī)模占隱形債務(wù)總規(guī)模的比例,低于20%。

這20%,就是個打折系數(shù)。

所以,沒必要把隱形債務(wù)全部計入債務(wù)率指標中,應(yīng)該設(shè)定一個打折的系數(shù)。考慮到系數(shù)后,地方zf的債務(wù)率與國際比較并不高,只是各國經(jīng)濟發(fā)展的特定歷史時期里,一個共性特征而已。

無非是國內(nèi)把杠桿加給了城投,而國外加給了國企或財閥或銀行。反正都加了,本質(zhì)一樣。

打折系數(shù)怎么看?

很多觀點認為,顯性債務(wù)率高的地方,地方財政的風(fēng)險高,市場擔(dān)憂,那么隱形債務(wù)的打折系數(shù)就要大。地方財政就要多承擔(dān)一部分隱形債務(wù)的支付責(zé)任。

未必。

比如小綿羊省,顯性債務(wù)挺高的,但是呢,市場上的資金非常喜歡去擼小綿羊的城投,并不會介意其債務(wù)率指標。

畢竟,不擼蘇大強,還能擼啥呢?

所以,只要本地經(jīng)濟底子好,發(fā)展?jié)摿Υ螅敲醇幢銈鶆?wù)率高,也不會有短期的債務(wù)風(fēng)險。此時,其包含隱債的城投或國企,靠自身力量來化解隱債的能力要強,財政的壓力反而會小。

所以,江蘇和山東等地,雖然債務(wù)規(guī)模大且債務(wù)率高,但隱債的打折系數(shù),依然要低。

打折系數(shù)是動態(tài)的。因為處于薛定諤狀態(tài)。說有就有,說沒有就沒有。說高就高,說低就低。

財政需要償還的比例,也是動態(tài)的,受市場的影響特別嚴重。

比如永煤出事后,山藥省很多地市的債務(wù)率并不高的,但依然突變?yōu)榧t碼,打折系數(shù)迅速提高,地方zf就需要承擔(dān)更多的隱債支出壓力。

比如茅臺出來化債后,市場化的資金開始涌入到公園省,公園省多地的債務(wù)率雖然高,但是打折系數(shù)就會迅速降低。

地方zf的支出壓力一減,公園省的紅轉(zhuǎn)橙,在2020年12月底,就實現(xiàn)了。

同樣是困難的省份,沈GY和華C躺了,東北某省財政的隱債支付壓力就顯著提高了。而把信用守護堅持到底的公園省,財政的壓力卻減小了。

因此,不要擔(dān)心什么紅碼黃碼綠碼,只要地方zf守信,系數(shù)調(diào)整了,一切都會柳暗花明。

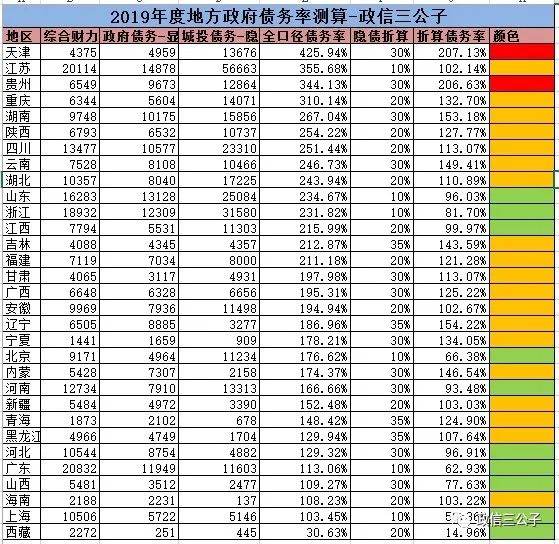

接下來進入正題。測算一下各省市在考慮到打折系數(shù)后的債務(wù)率。

有個假設(shè)條件:

雖然很多銀行債務(wù)和非標債務(wù)里,也包含隱債,但在此不計入統(tǒng)計口徑。因為他們可以:

借新還舊和展期。

對地方zf來說,真正具有剛兌壓力的隱形債務(wù),就是公開市場發(fā)行的債券。

各省份的隱債打折系數(shù)如何認定呢?大的邏輯就是:

哪里信譽好,市場資金愛去,哪里就系數(shù)低。人家滾的動嘛。反之亦然。

折算后,只有哏都和公園省是偏高的,紅色。但這個紅色,是處于紅黃交接之界的紅色,只要地方管控得力,很快就是黃色的安全區(qū)了。

我們先不考慮什么樣的數(shù)值是高風(fēng)險,什么樣的數(shù)值是中風(fēng)險和低風(fēng)險,只拿測算出來的數(shù)值進行省際比較。

結(jié)果還是比較符合我常年在一線田間地頭摸爬滾打的的感性認知的。

從結(jié)果上可知:

蔥省、蘇大強和肉粽省,

就是值得擼。

很晚了,簡單胡比比兩句,不要較真哦。折算率的故事告訴我們:

其一,不要談債色變,財政的代償率并不高,代償壓力也不大。

其二,合并隱債后的債務(wù)率是動態(tài)調(diào)整的,并非一成不變。既然是動態(tài)的,就存在彈性,別自己嚇自己。

其三,地方zf一定要維護住自身的信譽,不能惡意逃廢債。不然,折算系數(shù)一升,財政的壓力,地方zf的代價,就太高了。

其四,市場的交給市場,不要啥鍋都往自己身上背。不然會被壓趴下的。

注:文章為作者獨立觀點,不代表資產(chǎn)界立場。

題圖來自 Pexels,基于 CC0 協(xié)議

本文由“政信三公子”投稿資產(chǎn)界,并經(jīng)資產(chǎn)界編輯發(fā)布。版權(quán)歸原作者所有,未經(jīng)授權(quán),請勿轉(zhuǎn)載,謝謝!

原標題: 好漢莫慌!隱形債務(wù)被誤解了!

政信三公子

政信三公子